пM(jЈЌn)ШыЕНЫФМОЖШ����ЃЌя@ЪОЦїУцАхвВМДЂгэ(lЈЂi)НёФъЕФЪеЙйжЎ№(zhЈЄn)���ЁЃБMЙмВПЗжУцАхr(jiЈЄ)ИёвбН(jЈЉng)ЬгкНёФъЕФзюЕЭЦк�ЃЌЕЋЪмЕНШЋЧђЭЈУОгИпВЛЯТЕФгАэ�ЃЌШЋЧђжївЊ

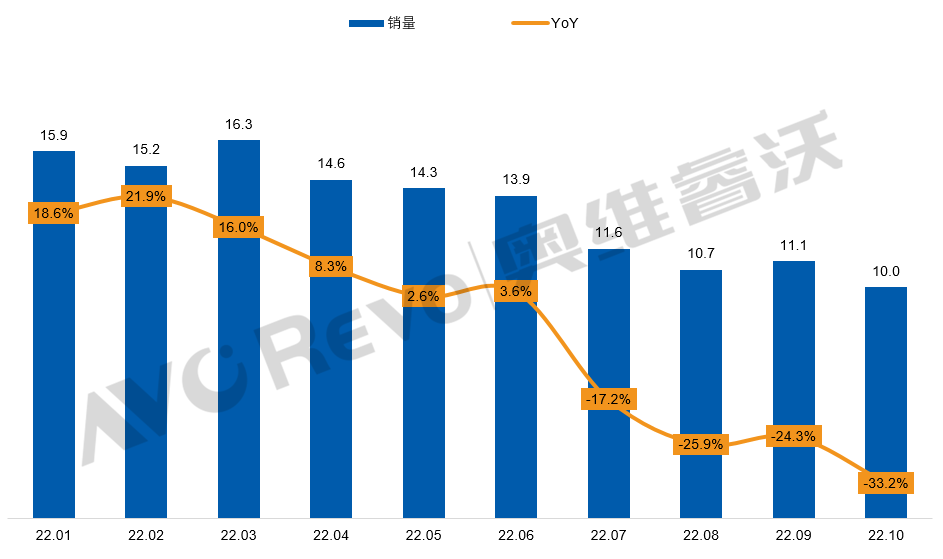

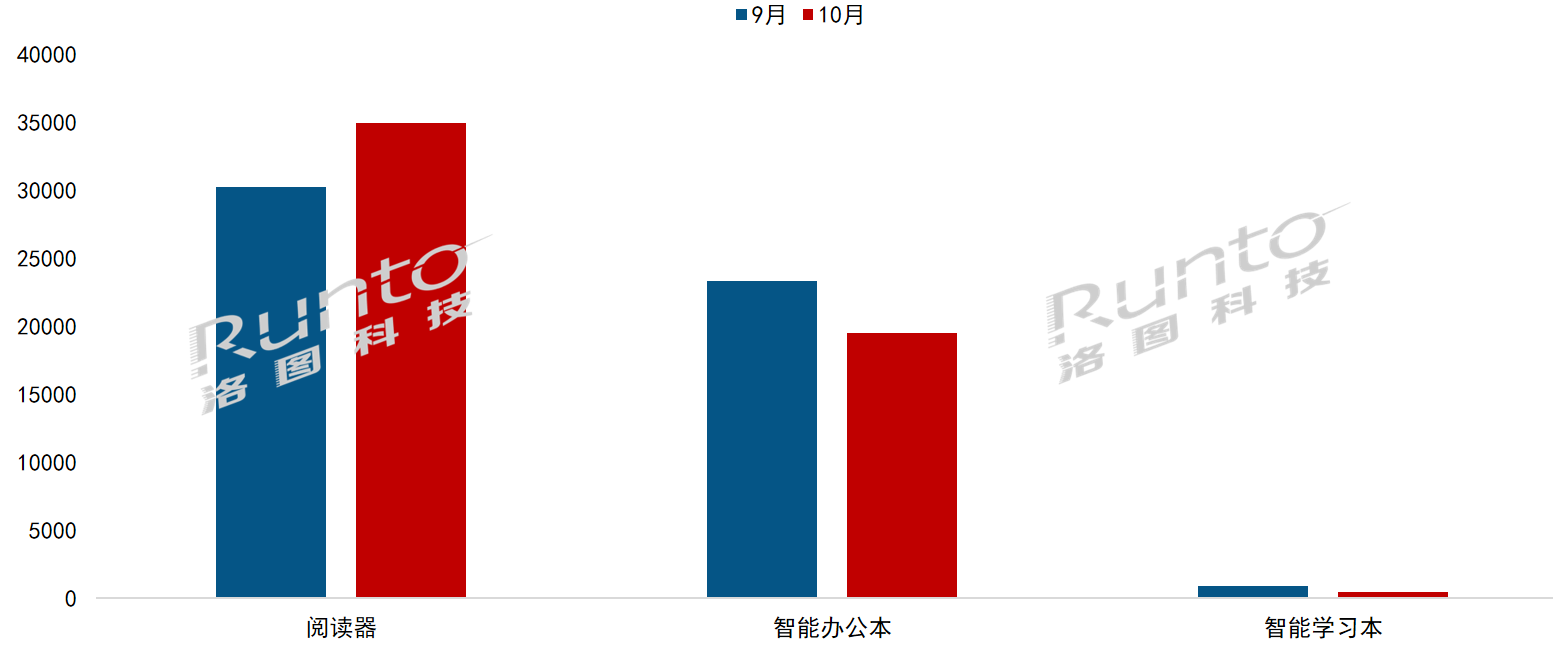

^(qЈБ)гђЕФН(jЈЉng)њ(jЈЌ)діЫйЭЌБШ2021ФъГЪЌF(xiЈЄn)ЛиТфЃЌЯћйM(fЈЈi)Ъаі(chЈЃng)КЭЩЬе(wЈД)Ъаі(chЈЃng)ашЧѓШде№ЪЯТаа���ЁЃдкДЫКЎЖЌжЎыH���ЃЌІ(duЈЌ)гкЫФМОЖШФЫжС2023ФъЕФУцАхашЧѓЃЌя@ЪОЦїЦЗХЦSЩЬШдБќГжР(yЈЂn)ИёАбПиь(kЈД)Дц��ЁЂж(jЈЋn)ЩїВЩй(gЈАu)ЕФВпТд���ЃЌвђДЫУцАхГіиЯТЛЌдкЫљыyУт����ЁЃИљў(jЈД)AVC RevoЕФЕ(shЈД)ў(jЈД)Нy(tЈЏng)г(jЈЌ)����ЃЌ2022Фъ10дТя@ЪОЦїУцАхГіи10MЃЌЭЌБШЯТНЕ33.2%�ЃЌh(huЈЂn)БШЯТНЕ10.2%ЁЃ

2022Фъ1-10дТя@ЪОЦїУцАхГіи&ЭЌБШ

Е(shЈД)ў(jЈД)э(lЈЂi)дДЃКAVC Revo ЮЮЛЃКАйШf(wЈЄn)ЦЌ���ЃЌ%

ФУцАхЙЉЊ(yЈЉng)ГпДчЕФзЛЏэ(lЈЂi)ПД�����ЃЌдкЕЭУдЕФН(jЈЉng)њ(jЈЌ)h(huЈЂn)ОГЯТ����ЃЌя@ЪОЦїжївЊГпДчГіивВдкЯТЛЌ����ЃЌИпЭЈУЪЙЦѓI(yЈЈ)УцХRР(yЈЂn)жиЕФГЩБОКСІЃЌЩЬе(wЈД)ашЧѓдкВЛрЯТНЕ�ЃЌЪмДЫгАэ21.5ДчвдЯТЕФаЁГпДчУцАхГіиЭЌБШЯТЛЌ49.9%ЁЃжїСІГпДч23.8ДчГіиЭЌБШЯТЛЌ22.1%��ЃЌыSжјДѓъУцАхSдк23.8ДчГжРm(xЈД)МгДa����ЃЌэnХ_(tЈЂi)SЗню~ЪмЕНDК���ЃЌ23.8ДчЪаі(chЈЃng)ЙЉЊ(yЈЉng)ИёОжВЛрЯДХЦЁЃ27ДчУцАх10дТГіиЭЌБШЯТЛЌ17%���ЃЌЯрБШжааЁГпДчЕФГіиБэЌF(xiЈЄn)н^КУ��ЁЃ32ДчЕШГЌДѓГпДчГіиЭЌБШЯТЛЌ41.8%����ЃЌдкЯћйM(fЈЈi)Ъаі(chЈЃng)МtРћШдЮДЭ(fЈД)ЬKЕФЧщrЯТ�����ЃЌашЧѓыyвдХЄоD(zhuЈЃn)����ЃЌЕЋыSжјУїФъыИ(jЈЌng)гВМўЕФИќаТ?liЈЂn)QДњЃЌашЧѓгаЭћаЁЗљЛии����ЁЃ

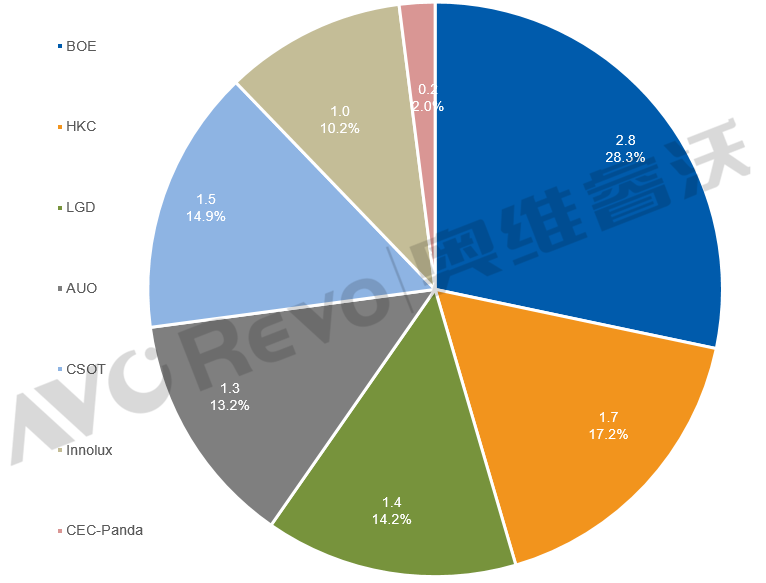

2022Фъ10дТИїУцАхSГіиСП&Ъаі(chЈЃng)Зню~

Е(shЈД)ў(jЈД)э(lЈЂi)дДЃКAVC RevoЮЮЛЃКАйШf(wЈЄn)ЦЌЃЌ%

ФИїМвУцАхSЩЬГіиБэЌF(xiЈЄn)э(lЈЂi)ПД��ЃЌ10дТBOEГіи2.8MЃЌЭЌБШЯТНЕ37.5%�ЃЌh(huЈЂn)БШЯТНЕ11.8%ЃЌШдХХУћя@ЪОЦїУцАхГіиЕквЛЮЛ�����ЁЃНёФъвдэ(lЈЂi)BOEЎa(chЈЃn)ЦЗНY(jiЈІ)(gЈАu)пM(jЈЌn)вЛВНе{(diЈЄo)ећ����ЃЌБОдТ23.8гЂДчГіиеМЦфШ(nЈЈi)ВПЙЉЊ(yЈЉng)ЕФ56%��ЃЌ27ДчеМў(jЈД)24%ЕФЗню~

HKCГіи1.7M���ЃЌЭЌБШдіщL(zhЈЃng)8.7%�ЃЌБОдТХХУћЕкЖў����ЁЃжїСІГпДчГіиГжРm(xЈД)діМгЃЌ21.5ДчКЭ27ДчГіиЭЌБШЗБЖ�ЁЃФПЧАHKCВМОжвбЛљБОКЩwЪаі(chЈЃng)жїСїГпДчЃЌКѓРm(xЈД)Ђж№uЯђМ(xЈЌ)ЗжЪаі(chЈЃng)Аl(fЈЁ)СІ���ЁЃ

CSOTГіи1.5M��ЃЌЭЌБШдіщL(zhЈЃng)5.8%�ЃЌГіиХХУћЕкШ§ЮЛЁЃФПЧАЩњЎa(chЈЃn)ШдОлНЙдкЯћйM(fЈЈi)Ъаі(chЈЃng)ЕФVAЎa(chЈЃn)ЦЗ���ЃЌЕЋдкУцАхГіиКСІдіМгЕФh(huЈЂn)ОГЯТ����ЃЌвбщ_(kЈЁi)ЪМЄЧѓоD(zhuЈЃn)з��ЃЌж№uЯђЩЬе(wЈД)Ъаі(chЈЃng)Ї(dЈЃo)ШыVAЎa(chЈЃn)ЦЗ���ЃЌЧв2023ФъT9 IPSЎa(chЈЃn)ЦЗвВЂпM(jЈЌn)вЛВНЯђЩЬе(wЈД)Ъаі(chЈЃng)BЭИ�����ЁЃ

LGDГіи1.4M����ЃЌЭЌБШдіЯТЛЌ52.4%�ЃЌдкэnХ_(tЈЂi)ЯЕУцАхSжаГіиюI(lЈЋng)ЯШЁЃГіи№(zhЈЄn)ТдЯђжаДѓГпДчАl(fЈЁ)СІ�ЃЌ27ДчГіиh(huЈЂn)БШдіщL(zhЈЃng)29%ЃЌ32Дчh(huЈЂn)БШдіщL(zhЈЃng)35%ЁЃ

AUOГіи1.3M����ЃЌЭЌБШЯТЛЌ43.3%ЃЌЬ(zhЈЊ)ааАДашПиЎa(chЈЃn)ЕФВпТд����ЁЃ23.8ДчГіиЭЌБШдіщL(zhЈЃng)31.5%ЃЌЦфгрГпДчГіиЭЌБШОљГЪЌF(xiЈЄn)ЯТЛЌ�ЁЃ

INXГіи1.0M����ЃЌЭЌБШЯТЛЌ45.4%ЁЃINXГіиВпТдЭЌгЯђДѓГпДчЎa(chЈЃn)ЦЗAаБ����ЃЌ21.5ДчГіиЭЌБШЯТЛЌ81.3%ЃЌ27ДчГіиЭЌБШдіщL(zhЈЃng)57.4%����ЃЌ32КЭ34ДчЭЌБШаЁЗљдіщL(zhЈЃng)ЁЃ

CEC-PandaГіи0.2M���ЃЌЭЌБШЯТЛЌ31%����ЁЃЎa(chЈЃn)ООSГжЕЭМкг(dЈАng)п\(yЈДn)оD(zhuЈЃn)ЁЃ

CHOTОлНЙгк34ДчЪаі(chЈЃng)�����ЃЌ10дТЩйСПГіи��ЁЃ

ПЕФэ(lЈЂi)ПД���ЃЌУцАхSУцХRжјашЧѓЕЭУд�����ЃЌ I(yЈЊng)I(yЈЈ)Рћ(rЈДn)ГжРm(xЈД)ЪмpЕФОжУц�����ЃЌ I(yЈЊng)I(yЈЈ)КСІдкМгЁ���ЁЃдкЁАыp11ЁБДйфN(xiЈЁo)п^(guЈА)КѓЃЌЦЗХЦЖЫь(kЈД)ДцпM(jЈЌn)вЛВНЧхРэ��ЃЌЛђ?qЈБ)ІВПЗжГпДчМАв?guЈЉ)ИёЕФУцАхЕФфиаХаФгаСЫаЁЗљЬсеё��ЁЃ

ЁЁ2022-11-28

ЁЁ2022-11-28

ЁЁ2022-11-25

ЁЁ2022-11-25

ЁЁ2022-11-24

ЁЁ2022-11-24

ЁЁ2022-11-23

ЁЁ2022-11-23

ЁЁ2022-11-23

ЁЁ2022-11-23

ЁЁ2022-11-23

ЁЁ2022-11-23

ЁЁ2022-11-22

ЁЁ2022-11-22

ЁЁ2022-11-22

ЁЁ2022-11-22

ЁЁ2022-11-22

ЁЁ2022-11-22

ЁЁ2022-11-18

ЁЁ2022-11-18

ЁЁ2022-11-17

ЁЁ2022-11-17